“宁王”的业绩没有一点悬念。近日,宁德时代发布2022年Q3财报,财报显示,该季度宁德时代营业收入973.7亿元,同比增长232.5%,归属上市公司股东的净利润94.2亿元,同

“宁王”的业绩没有一点悬念。

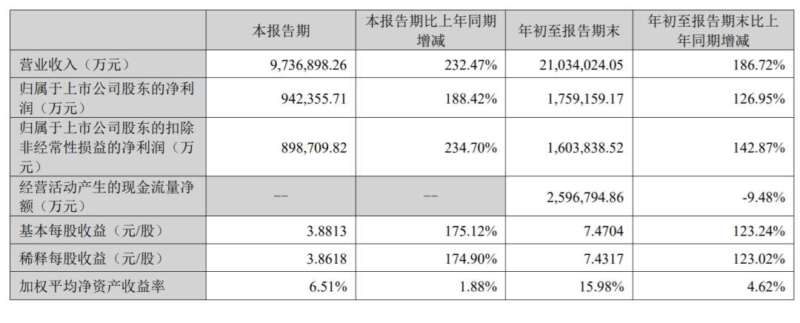

近日,宁德时代发布2022年Q3财报,财报显示,该季度宁德时代营业收入973.7亿元,同比增长232.5%,归属上市公司股东的净利润94.2亿元,同比增长188.42%。

图片来源:宁德时代财报

今年前三个季度,宁德时代净利润就已经超过去年全年的净利润总和。财报数据显示,前三个季度,宁德时代营收2103.4亿元,同比增长186.7%,净利润175.9亿元,同比增长127%。相比之下,2021年宁德时代实现净利润为159亿元。

货币资金方面,截至2022年Q3,宁德时代货币资金达到1585.89亿元,较去年全年增长78%。财报显示,因业务规模增长、股权融资筹集的资金到位,货币资金相应增加。

因参股公司净利润提升相应增加投资收益。宁德时代2022年前三个季度投资收益为27.45亿元,较去年同期猛增2145.7%。

从财务各项主要数据指标来看,宁德时代表现无可指摘。无论是单季度总营收还是净利润,2022年Q3均达到了2019年Q4以来的最高点。宁德时代财报公布后的第一个工作日,10月24日,宁德时代开盘后股价小幅度攀升。

但是,放大观察周期,资本市场对宁德时代持审慎态度。今年年初以来,宁德时代股价不断下跌,相较于最高点690.95元人民币,已经蒸发近四成。

宁德时代K线图 图片来源:Wind

其实,从2021年开始,宁德时代的不少股东开始减持。据相关媒体报道,仅2021年Q2,宁德时代股东户数就环比减少了近26%。

这说明,资本市场对宁德时代的高股价、高市值有所担忧。此外,行业原材料上涨,海外市场的不确定性,新技术价值优势未形成,动力电池行业门槛降低,行业竞争日益激烈都造成资本市场对宁德时代愈发冷淡。

江西新能源科技职业学院新能源汽车技术研究院院长张翔对DoNews表示:“很多车企都在自己造电池,两三年前,与别的企业相比,宁德时代领先较多,但现在动力电池厂家增多,韩、日本企业进入到国内市场,宁德时代与竞争者差距减少,投资者们认为宁德时代的优势正在减少。”

01.龙头地位稳固的背后,隐忧重重

当然,得益于规模效应,宁德时代的市场占有率连续五年稳居全球第一。

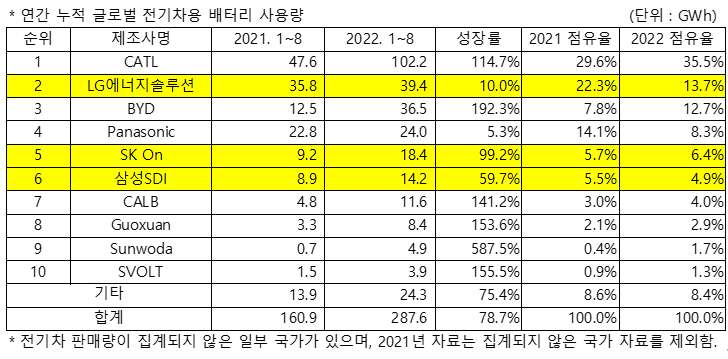

2022年1-8月全球动力电池厂商市占率排名 图片来源:韩国SNE Research

据韩国市场研究公司SNE Research的最新数据统计,2022年1-8月,全球动力电池总装机容量达到287.6GWh,同比增长78.7%。其中,宁德时代继续稳坐全球第一宝座,累计装机容量超过100GWh大关,达到102.2 GWh,超过去年全年的96.7GWh。市占率再次攀升至35.5%,较去年同期增长5.9%。

宁德时代与第二名韩国LG能源解决方案差距在拉大,LG以39.4 GWh位居第二,市占率为13.7%。比亚迪紧随其后,从去年开始,比亚迪装机量持续增长,今年1-8月同比增长192.3%,达到36.5 GWh,市占率12.7%。

在排名前六名厂商的中,只有宁德时代、比亚迪、松下在增长,包括LG能源、SK On、三星SDI装机量均在下滑。

但这不意味着,宁德时代可以安枕无忧。

首先,受到行业上游原材料价格上涨,宁德时代营业成本、存货骤然增长。财报显示,2022年1-9月,宁德时代的营收成本达到1704.8亿元,增长220.58%;存货达到790.3亿元,较去年全年增长96.58%。

受此影响,今年前三个季度宁德时代毛利率分别是14.48%、21.85%、19.3%,净利率分别为4.06%、11.97%、10.23%。三季度的毛利率、净利率较于去年同期的27.9%、13.04%,分别环比下降30.9%、21.5%。

投资电话会议上,宁德时代董事会秘书兼副总经理蒋理表示,尽管与大部分客户确定价格联动机制,但毛利率仍受到原材料和产能利用率等因素影响。此外,Q2包含一部分之前的价格追溯调整的影响,Q2毛利率和Q3不直接可比。

其实,从去年上游原材料涨价开始,宁德时代就动态调整了动力电池价格。当时,多家媒体披露,一辆装有宁德时代电池的新能源汽车电池成本或总共上涨两万元人民币。

众所周知,动力电池占据一辆新能源汽车成本大头,高达40%-60%。制造出成本更低的动力电池与新能源汽车,一直是车企们的聚焦点。

2022世界动力电池大会上,广汽集团董事长曾庆洪公开抱怨动力电池价格昂贵,“电池厂商把所有利润拿走了,广汽一直在给宁德时代打工”。

彭博社曾披露,宁德时代与特斯拉合作时,特斯拉CEO埃隆·马斯克与宁德时代董事长曾毓群讨论最多的即是成本。据彭博社报道,宁德时代向特斯拉提供的动力电池成本或比市场上同类电池低20%左右。

除了技术、产能等因素以外,可以预见,成本控制能力或将成为未来动力电池行业厂商的关键竞争点。

尽管过去几年,宁德时代通过布局上下游产业链,包括锂钴镍原材料等资源,以及上游材料设备,提升议价能力,通过与车企合资,深入渗透至产业链各个环节,以达到对动力电池产业的全面布局。

宁德时代内部人士也曾对DoNews表露过,对宁德时代优异的成本控制能力,以及上游原材料对其成本影响波动较小而引以为傲,并认为比亚迪等国内厂商对宁德时代不构成任何威胁,即“不在同一个维度”。

但实际上,成本控制是动力电池行业企业,共同面对的难题,也是未来竞争的关键所在。曾毓群在接受彭博社采访时也表示,更具创新力,更好的性能、更具成本效益,是击败对手的唯一方式。

宁德时代首席科学家吴凯公开表示,2022年宁德时代虽然没有亏本,但在盈利的边缘挣扎,非常痛苦,利润往哪里走,可以想象。

吴凯所说的利润往哪里走,或许除了来自上游原材料产业链的利润侵蚀,还有来自周边竞争对手的压力。

行业人士普遍认为,动力电池技术壁垒并不高,除了海外企业LG能源、松下等,国内包括比亚迪,以及二三线动力电池企业,如中创新航、国轩高科、欣旺达和蜂巢能源的竞争力不容小觑。

比如,比亚迪市占率持续攀升,与全球第二LG能源相差无几。相较于宁德时代业务结构单一,比亚迪优势在于业务形态丰富,更涉及新能源汽车整车制造。

再比如,中创新航、国轩高科与车企广汽集团、大众等深度绑定,还通过低价策略抢夺市场。中创新航招股书披露,2019-2021年其动力电池单价分别为0.87元/Wh、0.64元/Wh、0.65元/Wh。2019-2021上半年,宁德时代动力电池销售单价分别为0.96元/Wh、0.89元/Wh、0.79元/Wh。

显然,低价策略是奏效的,SNE Research数据显示,2022年1-8月,中创新航全球排名第六,位于国内第二梯队动力电池厂商第一名。

第二梯队动力电池厂商来势汹汹,带给宁德时代的压力显而易见。中创新航、蜂巢能源先后与宁德时代在专利、不正当竞争领域产生纠纷。

BNEF分析师Daixin Li认为,宁德时代的成功主要归功于中国市场的强劲需求,未来随着中国以外电动汽车市场快速增长,宁德时代未来能否保持领先的市场份额,将更多取决于海外市场。

的确,过去五年,依托于政策导向,如对高能量密度电池、高续航车型更加倾斜,宁德时代得以迅速崛起。但近两年,随着补贴退坡,国家新能源汽车购置补贴政策将于2022年年底终止;白名单消失,政策鼓励海外动力电池厂商投资、设厂,国内动力电池市场竞争愈发白热化。

宁德时代不但要面对国内第二梯队厂商,还需要应对来自LG能源、SK On、三星SDI、松下等外企的竞争。行业人士普遍认为,宁德时代与LG能源、三星SDI、松下等厂商在技术维度上,没有本质的差异,只有战略层面的差距。

相比于海外车企,国内市场车企,因动力电池厂商众多而选择范围更多。此外,未来无论是从供应链风险管控,还是出于成本考量,与多家电池厂商合作,甚至自己研发动力电池以控制成本,把关键利润掌握在手中,一定是汽车行业的大势所趋。

包括特斯拉、宝马、奔驰、福特,以及吉利、广汽等国内多家车企纷纷投资设厂,或自研动力电池,或通过资本方式间接参与动力电池产业,以削弱头部动力电池厂商议价权。

国内必定不会出现一家独食市场、一家独大的状况。但国内市场竞争势必愈加激烈,反观海外市场,则充满各种不确定性。

02.海外市场是关键

张翔认为,过去宁德时代在国内市场积累起大量优势,但面对车规要求更高的国际市场,宁德时代经验欠缺。并且,宁德时代以往发展过快,困于国内市场,无暇全面发力海外市场。

SNE Research数据显示,今年1-8月,SK On市占率增长主要依托于韩国系车企,如现代、起亚的推动,三星SDI、LG能源则主要依靠奥迪、宝马、大众、福特、特斯拉等欧美车企的订单。

尽管,宁德时代合作车企也涉及日系、韩系、欧美等厂商。但其国际化程度,以及全球化布局能力尚有欠缺,相比于LG能源、松下等在欧美市场也不具备先发优势。

早在2017年,三星SDI、LG能源、SK On就纷纷在欧洲建厂,今年4月,宁德时代才拿下位于德国的首个海外工厂电芯生产许可,8月,宣布在匈牙利建设欧洲第二座工厂。

另外,今年海外市场变数不断,宁德时代全球化进程受阻。

2022年8月,美国签署《通胀削减法案》,该法案对新能源汽车补贴进行了明确规定,涉及车辆组装地,组装车辆价格,动力电池及其原材料来源,以及动力电池零部件生产地和组装比例均需要满足规定的条件。

比如,车辆组装地需在美国;动力电池电池活性材料等要求2024年前不低于50%;2024-2025年不低于60%;2029年需要达到100%北美制造或组装......达不到要求意味着无法获得补贴。

随后,宁德时代暂缓北美建厂计划。“海外政策上的阻力,对宁德时代影响很大。”张翔说。

相比于宁德时代对赴美建厂的迟疑,国内第二梯度厂商赴美建厂更加坚决。据悉,国轩高科因早前就已获得美国客户订单,承诺向其提供总量不低于200GWh的磷酸铁锂电池,其中,赴美建厂在合作框架协议中。

背靠美国大客户,落地北美市场的不只国轩高科一家。今年3月,远景动力与梅赛德斯-奔驰达成合作,远景动力将为奔驰SUV车型EQS和EQE提供动力电池。

同时,远景动力宣布在北美肯塔基州建设第二家动力电池工厂。10月,远景动力又与宝马达成合作,将在2026年起为宝马新一代车型提供圆柱电池,远景动力还将在北美南卡罗莱纳州建设第三家电池工厂。

据了解,远景动力位于美国田纳西的工厂已经运营9年,远景动力在全球计划及已建成13家电池生产基地。

不同于国轩高科通过对供应链原材料的管控落地北美市场,远景动力则通过高端汽车市场切入北美市场。

换句话说,《通胀削减法案》要求补贴车辆价格轿车低于5.5万美元,SUV低于8万美元。远景动力服务的车企客户车型,汽车单价不在此限制范围之内。

相比之下,宁德时代无论在汽车低端市场,还是高端市场上,受到来自国内二三线厂商的蚕食,海外竞争优势不明显。

在磷酸铁锂、三元锂电池现有路径下,成本更低的新技术、新解决方案或是宁德时代的“唯一解”。

财报显示,2022年1-9月,宁德时代累计研发投入105.8亿元,同比增长130.18%。今年6月,宁德时代发布第三代CTP麒麟电池,体积利用率突破72%,能量密度达255Wh/kg,实现1000公里续航。麒麟电池首批或最先搭载于极氪、问界等知名度一般的新能源车企上。

此外,2021年,宁德时代发布第一代钠离子电池后,其如何规模化、产业化尚为未知数。“宁德时代的优势在显而易见地减少,即使是通过一种全新的技术路线颠覆市场,也有难度,未来一定是多种电池技术并存的市场。”一位业内人士对DoNews说。

原创文章,作者:宁德时代,如若转载,请注明出处:https://www.kaixuan.pro/news/460974/